Oportunidades y desafíos para los vinos argentinos en el mercado chino

Opportunities and Challenges for Argentine Wines in the Chinese Market

Yiwen Zhang

Maestría en Gestión Empresaria de Negocios Internacionales, Universidad de Buenos Aires, Ciudad Autónoma de Buenos Aires, Argentina ORCID: https://orcid.org/0009-0005-7278-9316 – Correo electrónico: susyzhang1@gmail.com

Resumen

Este estudio analiza el mercado del vino en China, enfocándose en las oportunidades para los vinos argentinos. Mediante una revisión bibliográfica, el análisis de datos estadísticos y un análisis FODA, se identifican tendencias, oportunidades y desafíos a los que se enfrentan los vinos argentinos en el mercado chino.

Este país asiático experimentó un crecimiento impresionante en el consumo de vino durante las últimas décadas, impulsado por el desarrollo económico, el au- mento del poder adquisitivo y el ascenso de la clase media. A pesar de los contra- tiempos recientes: desaceleración económica, guerra comercial con EEUU y la pandemia de Covid-19, el potencial de crecimiento sigue siendo significativo.

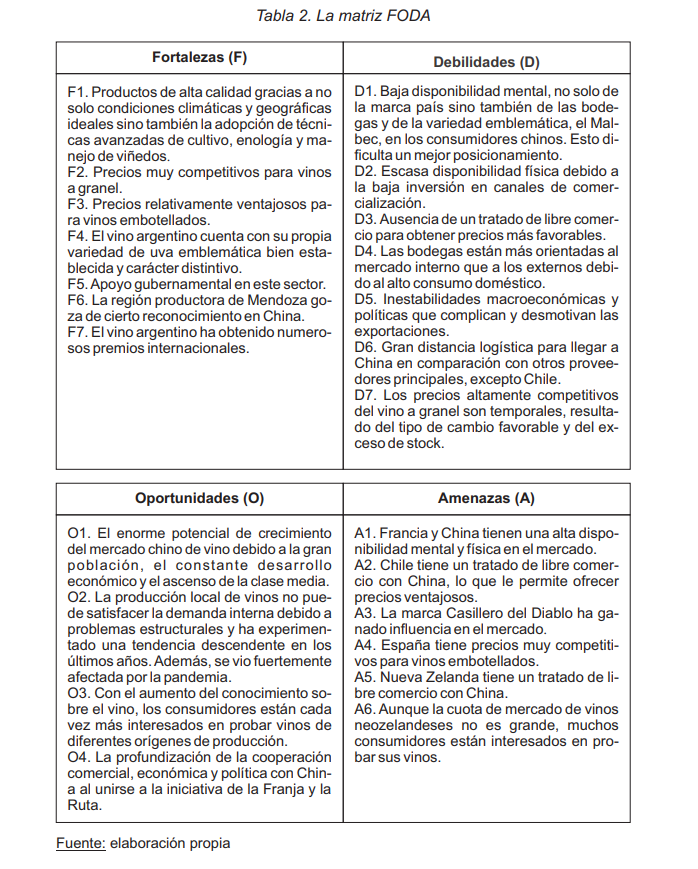

El análisis FODA ofrece una perspectiva detallada de las fortalezas y debilidades de los vinos argentinos, así como de las oportunidades y amenazas a las que se enfrentan en el mercado chino. Las fortalezas incluyen la calidad del producto, la variedad emblemática y los premios internacionales obtenidos. Sin embargo, las debilidades incluyen la baja disponibilidad mental y física de la marca país y de las bodegas argentinas en el mercado chino, y la falta de un tratado de libre comercio. Las oportunidades residen en el crecimiento del mercado chino y en el aumento del interés por vinos de diferentes orígenes. Las amenazas provienen de países competidores como Francia, Chile, España y Nueva Zelanda, que tienen ventajas arancelarias y logísticas.

Para aprovechar las oportunidades en el mercado chino, se proponen las siguientes recomendaciones a las bodegas argentinas: 1) enfocarse en la calidad y diferenciación, resaltando las características únicas del Malbec y adaptando la pro- puesta de valor al mercado chino y al paladar de los consumidores locales; 2) invertir en marketing y promoción en el mercado chino, utilizando las redes sociales y plataformas de comercio electrónico populares en el país, y participando en ferias y eventos relacionados con el vino; 3) establecer alianzas estratégicas con importadores, distribuidores y minoristas locales en China para facilitar el acceso al merca- do y mejorar la disponibilidad física de los vinos argentinos, además de buscar alianzas con empresas chinas relacionadas con el turismo, la gastronomía y la cultura; 4) mejorar la infraestructura logística para reducir costos y tiempos de tránsito en exportaciones; 5) implementar programas de capacitación y apoyo para las bodegas argentinas en exportación al mercado chino, incluyendo información sobre regulaciones y requisitos de etiquetado, conocimientos culturales y preferencias de consumo en China, y estrategias de marketing y distribución adecuadas; 6) participar en negociaciones comerciales para facilitar la exportación de vinos y re- ducir aranceles; y 7) diversificar la oferta de productos, explorando nuevos segmentos de mercado atractivos para consumidores chinos, como vinos orgánicos, biodinámicos o espumosos.

Este estudio proporciona una visión general del mercado de vino en China y ofrece estrategias concretas para las bodegas argentinas que buscan expandir sus exportaciones a este mercado prometedor. El enfoque en la calidad, la diferenciación y la adaptación al mercado local, junto con alianzas estratégicas y una mejora en la infraestructura logística, son elementos clave para el éxito en el competitivo mercado chino del vino.

Abstract

This study examines the wine market in China, focusing on the opportunities for Argentine wines. Through a literature review, the analysis of statistical data, and a SWOT analysis, trends, opportunities, and challenges faced by Argentine wines in the Chinese market are identified.

This Asian country experienced impressive growth in wine consumption over recent decades, driven by economic development, increased purchasing power, and the rise of the middle class. Despite recent setbacks, such as economic slow- down, trade war with the U.S., and the Covid-19 pandemic, growth potential rema- ins significant.

The SWOT analysis provides a detailed insight into the strengths and weak- nesses of Argentine wines, as well as the opportunities and threats they face in the Chinese market. Strengths include product quality, the emblematic variety, and the international awards received. However, weaknesses include low mental and phy- sical availability of the country brand and Argentine wineries in the Chinese market, and the lack of a free trade agreement. Opportunities lie in the growth of the Chinese market and the increasing interest in wines from different origins. Threats come from competing countries such as France, Chile, Spain, and New Zealand, which have tariff and logistical advantages.

To seize opportunities in the Chinese market, the following recommenda- tions are proposed for Argentine wineries: 1) focus on quality and differentiation, hi- ghlighting the unique characteristics of Malbec and adapting the value proposition to the Chinese market and the palate of local consumers; 2) invest in marketing and promotion in the Chinese market, using popular social networks and e-commerce platforms in the country, and participating in wine-related fairs and events; 3) esta- blish strategic alliances with local importers, distributors, and retailers in China to fa- cilitate market access and improve the physical availability of Argentine wines, in addition to seeking alliances with Chinese companies related to tourism, gastro- nomy, and culture; 4) improve logistics infrastructure to reduce costs and transit ti- mes in exports; 5) implement training and support programs for Argentine wineries exporting to the Chinese market, including information on regulations and labeling requirements, cultural knowledge, and consumption preferences in China, and appropriate marketing and distribution strategies; 6) participate in trade negotia- tions to facilitate wine exports and reduce tariffs; and 7) diversify product offerings, exploring new attractive market segments for Chinese consumers, such as organic, biodynamic, or sparkling wines.

This study provides an overview of the wine market in China and offers con- crete strategies for Argentine wineries seeking to expand their exports to this promi- sing market. Focus on quality, differentiation, and adaptation to the local market, along with strategic alliances and improvements in logistics infrastructure, are key elements for success in the competitive Chinese wine market.

Palabras clave

Vino argentino, mercado de vino en China, consumidores chinos, exportación, análisis FODA.

Keywords

Argentine wine, wine market in China, Chinese consumers, export, SWOT analysis.

Introducción

Tras la muerte de Mao Zedong, Deng Xiaoping emergió como el líder más influyente del país. Este gobernante, conocido por su enfoque pragmático, imple- mentó un programa económico denominado “Reforma y apertura”, que liberalizó la economía y favoreció el renacimiento del sector privado. Además, la incorporación de China a la OMC a finales de 2001 resultó en un incremento de la inversión extranjera directa y un impresionante crecimiento en las exportaciones (Boden, 2012).

Estos dos eventos permitieron a China lograr más de 40 años de crecimiento económico sostenido, aumentando el poder adquisitivo de su población. Hoy en día, China no solo es el segundo país más poblado del mundo, sino que también cuenta con un gran número de clase media. El rápido crecimiento económico ha llevado a los consumidores chinos a gastar más dinero en mantener su salud y calidad de vida (K. Lee, 2009). Este proceso de apertura ha impulsado el desarrollo de diversos sectores y áreas económicas en el gigante asiático, como el mercado del vino: en las últimas dos décadas, el consumo de vino en China ha experimentado un notable aumento, posicionándose en 2021 como el séptimo mayor consumidor de vino a nivel mundial(OIV, 2022).

Por su parte, Argentina se ha ubicado como el séptimo productor de vino y uno de los principales exportadores a escala global. Sus vinos, especialmente los Malbec, son reconocidos internacionalmente por su calidad y precios competitivos. Además, desde el comienzo de este siglo, el comercio entre ambos países ha experimentado un crecimiento exponencial, impulsado por la economía china en expansión y la complementariedad entre las ofertas y demandas. Actualmente, China es el segundo socio comercial más grande de Argentina, después de Brasil. Además, Argentina ha profundizado su cooperación comercial, económica y política con este país asiático al unirse a la Iniciativa de la Franja y la Ruta en febrero de 2022.

Por lo tanto, se considera importante realizar un estudio a analizar el mercado del vino en China y determinar las oportunidades que ofrece el mercado chino para los vinos argentinos.

Antecedentes de la industria de la vitivinicultura en China

Hace cinco décadas, Asia tenía escasa presencia en el mercado mundial del vino. Sin embargo, desde la década de 1990, varias economías de Asia oriental, incluida China, se convirtieron en importantes importadores y productores de vino.

La historia del vino en China se remonta a la dinastía Han Occidental (206 a.C. – 220 d. C.) (Huang, 2000), pero su industria vitivinícola moderna comenzó en 1892. En ese año, un funcionario del gobierno Qing llamado Zhang Bishi estableció la primera bodega moderna en Yantai, una ciudad en China (Robinson & Harding, 2015). No obstante, a causa de los efectos de guerras sucesivas, restricciones tecnológicas y un ambiente político, económico y social sumamente inestable, la industria experimentó un crecimiento lento hasta el inicio de la reforma económica china en 1979.

Esta transformación, conocida en el mundo occidental como la “apertura de China”, implicó una transición de una economía planificada al estilo soviético a una economía socialista de mercado. Entre las políticas implementadas en ese momento, la “Ley de la República Popular China sobre empresas conjuntas con inversión de capital chino y extranjero” tuvo el mayor impacto en el sector vitivinícola, ya que atrajo no solo inversión extranjera, sino también materias primas de mejor calidad, tecnología y Know-How. Gracias a esta ley, en 1980 se creó la primera bodega conjunta, Dynasty, por la Oficina de Agricultura de Tianjin y el renombrado productor francés Remy-Martin (Robinson & Harding, 2015), que sigue siendo una de las principales bodegas en China. Y posteriormente, fundaron varias empresas con- juntas, como Huadong Winery (chino-británica), Marco Polo Winery (chino-italiana) y Beijing Friendship Winery (chino-francesa).

En ese momento, el licor tradicional chino, Baijiu, era el más consumido en China. Es una bebida destilada de granos fermentados, principalmente de sorgo, clara y transparente, con un alto contenido de etanol que varía entre el 38% y el 65%(H. Liu & Sun, 2018). En la Conferencia Nacional de Vinos y Licores de 1987, el gobierno chino promovió el consumo de vino entre su población en lugar de Baijiu. En un esfuerzo por alimentar a su creciente población, las autoridades intentaron cambiar el consumo de bebidas alcohólicas a base de cereales a aquellas basadas en frutas y disminuir el contenido promedio de alcohol ingerido. En 1993, el impuesto al consumo de la bebida tradicional china aumentó al 25%. Desde entonces, las regulaciones fiscales para esta industria se han vuelto más estrictas. Aunque estos cambios no transformaron por completo los patrones de consumo, sí crearon oportunidades para la industria del vino(Noppé, 2012).

La afluencia de inversión extranjera y las políticas de incentivos gubernamentales impulsaron un rápido desarrollo de la industria vitivinícola. Entre 1980 y 2001, la producción de vino en China se cuadruplicó, pasando de 80 a 328 millones de litros (Anderson & Pinilla, 2021), y el consumo aumentó en un 564% (1), de 45 a 299 millones de litros. A pesar de los elevados aranceles (2), las importaciones crecieron significativamente desde 1995; entre ese año y 2001, el valor aumentó un 981.1% y el volumen un 4008.7%3.

Las regiones vitivinícolas en China están distribuidas en distintas áreas, aunque la mayoría de las compañías se ubican en el este del país. Es importante mencionar a Shandong y Hebei, ya que juntas representan cerca del 50% de la producción de vino local vino (Linda Jiao & Ouyang, 2019). No obstante, las condiciones climáticas extremas y complicadas, especialmente en invierno, representan un desafío para esta industria. De 1980 a 1990, los viñedos chinos crecieron lenta- mente, ocupando unas 30,000 hectáreas y con una producción de uva inferior a 0.9 millones de toneladas (Li et al., 2009).

Debido a la escasez de materia prima y a la falta de regulaciones en ese período, el «vino de medio mosto» era el principal producto vitivinícola en el mercado, lo que generó problemas de calidad alimentaria. La situación mejoró con la imple- mentación de normas nacionales (GB/T15037-94) e industriales (QB/T1980-94) en 1994, las cuales promovieron vinos hechos con 100% mosto y prohibieron aquellos con menos del 50% de mosto. En 2004, este tipo de «vino» fue completamente prohibido. Además, la producción de uva aumentó de menos de 0.9 millones a 3.7 millones de toneladas entre 1990 y 2001 (Li et al., 2009), lo que llevó a una mejora en la calidad del vino local.

En definitiva, aunque la industria vitivinícola china cuenta con una extensa trayectoria, su crecimiento significativo comenzó con la Reforma Económica China en 1979. Por lo tanto, aún enfrenta diversos desafíos, como el bajo rendimiento de los viñedos, la calidad deficiente de los vinos locales y la falta de uniformidad en los estándares.

La industria de la vitivinicultura en Argentina

Argentina es el principal productor de vino en América del Sur y, desde la dé-cada de 1990, se ha convertido en uno de los más dinámicos a nivel mundial (Robinson & Harding, 2015). El vino ocupa un lugar estratégico en este país sudamericano, al ser declarado como la bebida nacional por el gobierno. De hecho, desde mediados de la década de 1960, Argentina se posiciona entre el cuarto y sexto lugar en producción mundial de vino en términos de volumen (MacNeil, 2015).Los principales destinos de exportación incluyen EE.UU., Reino Unido, Canadá y China. A diferencia de Chile, Argentina posee un extenso mercado interno, siendo uno de los diez principales consumidores de vino a nivel global.

La industria del vino de Argentina inició en la época colonizada y fue promovida por la llegada de inmigrantes europeos (MacNeil, 2015; Stein & Mateu, 2018). Sin embargo, en ese período, los vinos se caracterizaban por su bajo precio y calidad deficiente, debido a que el modelo de producción se ajustaba al público objetivo, compuesto mayoritariamente por inmigrantes de Italia y España. Aunque provenían de países con tradiciones vitivinícolas, estos individuos, en su mayoría hombres rurales de escasos recursos, buscaban vinos abundantes y económicos en lugar de alta calidad(Stein, 2007).

En 1980, la industria vitivinícola argentina sufrió un colapso debido a facto- res como la sobreproducción y el estancamiento del mercado interno. La crisis llevó a la necesidad de cambios fundamentales (Stein, 2007). Un grupo de empresarios, liderado por Nicolás Catena Zapata, implementó una reforma radical denominada «reconversión» de la vitivinicultura argentina, con el objetivo de mejorar la calidad del vino mediante la reestructuración de prácticas en bodegas y viñedos, y así aumentar las exportaciones (Stein & Mateu, 2018). A partir de entonces, la calidad de vinos argentinos mejoró dramáticamente y empezó a desarrollar productos con carácter propio y estableció Malbec como la variedad emblemática (MacNeil, 2015). Asimismo, con la devaluación de moneda local a partir de 2001, se despegaron las exportaciones.

Es importante destacar que Mendoza es la región más grande e importante en términos de producción vinícola y comercio internacional, representando más del 90% de las exportaciones de vino argentino en 2020, tanto en volumen (90.8%) como en valor (92%)(INV, 2021b). Otras áreas vinícolas notables incluyen La Rioja, Salta, Catamarca, Neuquén y Río Negro. Además, la mayoría de las variedades de uva cultivadas en Argentina son tintas, representando el 59% del área total de cultivo en 2020 (INV, 2021a). Entre estas, el Malbec es la variedad más cultivada y reconocida internacionalmente.

La evolución del mercado del vino en China durante 2002-2021

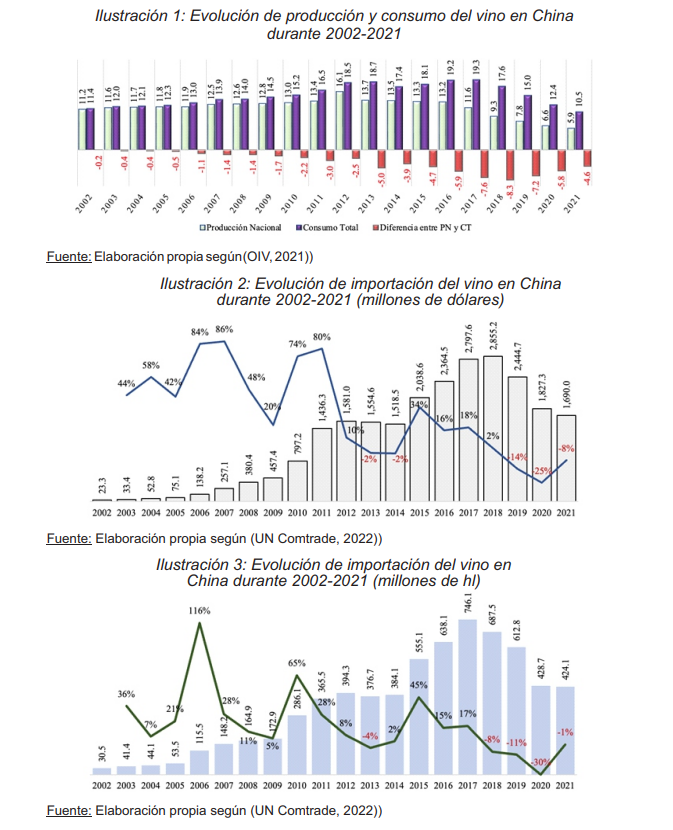

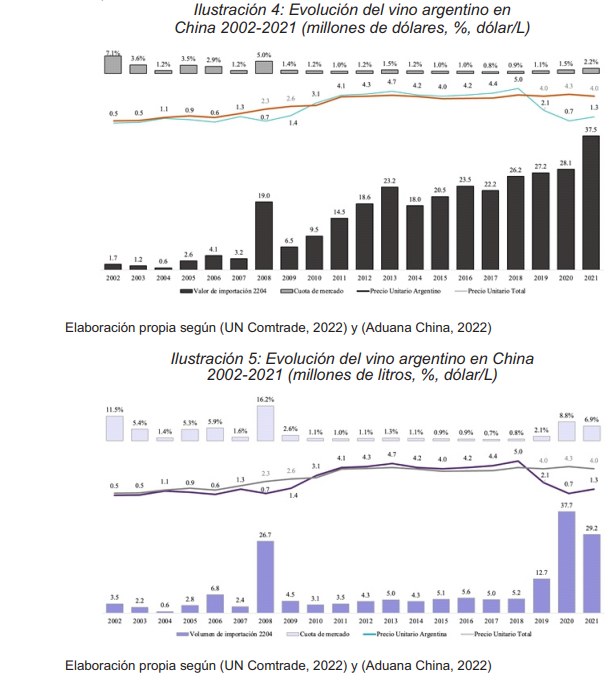

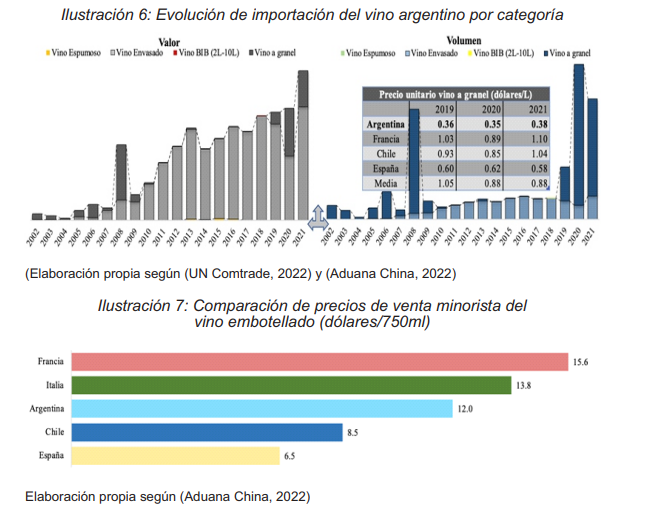

Como resultado del acelerado crecimiento económico, el poder adquisitivo de los consumidores chinos experimentó un incremento sustancial, conduciendo a una expansión considerable de la clase media. Adicionalmente, la apertura de mercados y la globalización propiciaron transformaciones en ciertos patrones alimentarios, como el aumento en el consumo de café, vino y carne bovina. Consecuentemente, entre 2002 y 2012, el mercado vinícola en China vivió un auge exponencial en todos los indicadores. Además, tal como se muestra en la ilustración 1, el consumo creció a un ritmo más acelerado que la producción local, generando una creciente demanda insatisfecha. Paralelamente, las importaciones se incrementaron en un 6686.6% en valor y en un 3154.9% en volumen a lo largo de estos once

años4 (ver la ilustración 2 y 3). Con el ascenso de las importaciones, se percibió un cambio en las categorías importadas: el vino embotellado5 experimentó un aumento mayor, desplazando al vino a granel6 y convirtiéndose en el principal tipo de vino importado. Dado que, en general, el vino embotellado posee una calidad y precio superiores al vino a granel (Robinson & Harding, 2015), durante este período, China no solo importó una mayor cantidad de vino, sino también vino de mejor calidad y con mayor valor agregado.

Sin embargo, a partir de 2012, la economía china experimentó una desaceleración y, aunque el mercado siguió en crecimiento, la tasa de aumento fue inferior a la de años previos. La situación se agravó en 2013, cuando la expansión del mercado vinícola en China, que se había extendido por una década, fue interrumpida por la campaña anticorrupción más audaz y rigurosa en el país, dado que los obsequios a funcionarios y los banquetes ostentosos representaban un canal de venta sumamente relevante, especialmente para los vinos de lujo. En consecuencia, durante 2013-2014, el mercado sufrió un duro revés y se vio forzado a ingresar en una etapa intensiva de reestructuración.

Dos años después, el mercado comenzó a recuperarse y la mayoría de los indicadores mostraron crecimiento. No obstante, en 2018, a causa de la guerra comercial entre Estados Unidos y China, se intensificó la desaceleración de la econmía china, lo que impactó aún más en el mercado del vino. Para agravar la situación, en 2020 tuvo lugar una pandemia sin precedentes en un siglo. Debido al efecto económico, social y comercial ocasionado por la pandemia y las rigurosas medidas implementadas por el gobierno chino, el mercado vinícola experimentó una fuerte disminución, como se puede observar en las ilustraciones 1, 2 y 3.

Tras esta serie de contratiempos desde 2013, en comparación con las cifras de 2012, las importaciones en 2021 experimentaron un ligero aumento tanto en valor como en volumen. Además, el resto de los indicadores mostró reducciones, entre las cuales, el aspecto más preocupante para los exportadores de vinos es la disminución del consumo: el nivel de 2021 fue un 43% inferior al de 2012 (7).

A pesar de todos los contratiempos experimentados en la última década, es- te mercado no ha perdido sus principales motores de crecimiento. Según McKinsey (2019), la economía de China aún posee un amplio potencial de expansión. Euromonitor Internacional (2021) proyecta un considerable incremento de la clase media durante el período 2021-2040. Estos factores continuarán impulsando el crecimiento del mercado vinícola en China. Asimismo, especialistas del sector sostienen que el futuro es alentador y reconocen el enorme potencial de este mercado. Entre ellos se encuentra el CEO de la prestigiosa institución IWSR, Mark Meek, quien afirmó que China sigue teniendo como destino convertirse en el segundo mercado vinícola más grande del mundo, después de Estados Unidos, aunque la recuperación será gradual(daxueconsulting, 2021).

Evolución del vino argentino en China

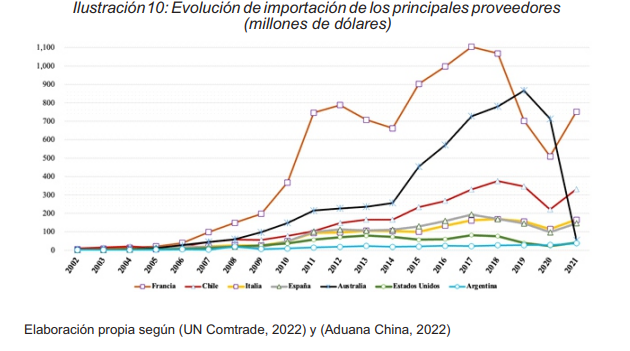

A lo largo de las últimas dos décadas, el valor de las importaciones de vino argentino en China ha experimentado un aumento considerable, como se visualiza en la ilustración 4. Sin embargo, su cuota de mercado disminuyó del 7.1% en 2002 al 2.2% en 2021, debido al crecimiento extraordinario de otros proveedores internacionales (ver la ilustración 10). En contraste con los principales proveedores extranjeros en el mercado, el incremento en las importaciones de vinos argentinos parece menos impresionante. Por otro lado, el volumen de importaciones experimentó un crecimiento lento antes de 2019, con la excepción de 2008, cuando el volumen de vino a granel procedente de Argentina aumentó drásticamente, lo cual se relaciona con la reducción de inventario y oferta por parte de Chile (Piazza, 2008, 2009).

Sin embargo, a partir de 2019, el volumen de importaciones mostró un aumento significativo, especialmente en 2020, pasando de 5.2 millones de litros en 2018 a 37.7 millones de litros en 2020 (ver ilustración 5), con una tasa de crecimiento del 620.3% (8). Además, la cuota de mercado se incrementó del 0.8% al 8.8%. No obstante, este aumento ocurrió con un precio unitario considerablemente más bajo que el promedio. Tal como se observa en el gráfico 6, este incremento fue impulsado por el vino a granel a un precio muy económico. Sin embargo, de acuerdo con el Centro de Estudios Económicos de Bodegas de Argentina (2021b, 2021a), este precio competitivo se atribuye principalmente a dos factores temporales que ya no están presentes: el excedente de stock, algo inusual en Argentina, y un tipo de cambio favorable. Por esta razón, se puede apreciar que el volumen de importación disminuyó en comparación con el excepcional año anterior. Por lo tanto, las ventajas en el precio del vino a granel no son sostenibles, y resulta necesario centrarse en el vino embotellado. A través de la reconstrucción, el precio minorista del vino embotellado argen- tino fue de 12 dólares/750ml en 2021, lo que indica una orientación hacia los consumidores de gama media. Como se puede apreciar en la ilustración 7, en comparación con los principales proveedores extranjeros, Argentina posee ciertas ventajas en cuanto a precio, pero no tanto como Chile y España.

Análisis de competencia

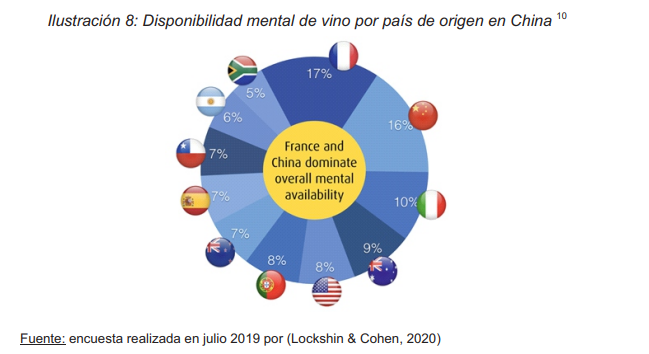

En cuanto al panorama competitivo, los actores locales dominan el mercado vitivinícola. A pesar de que múltiples investigaciones indican que los consumidores chinos perciben a los vinos extranjeros como superiores en calidad a los locales (Agnoli et al., 2014; Bouzdine-Chameeva et al., 2017; HKTDC Research, 2020b), la limitada promoción y comercialización(IBISWorld, 2021), y por ende, la escasa disponibilidad mental y física9, llevan a los consumidores a preferir marcas nacionales en lugar de extranjeras. Como se observa en la Ilustración 8, a excepción de Francia, los demás países productores de vino tienen una disponibilidad mental significativamente menor en comparación con China. Esto se debe a la falta de estrategias de promoción y comercialización adecuadas, ya sea por desconocimiento de las normas habituales del sector o por la renuencia a invertir en ellas, dado que frecuentemente conllevan gastos económicos, como el pago a minoristas, restaurantes y bares para la presentación de productos y la promoción de ventas. Por el contrario, las empresas chinas entienden y se ajustan a estas normas, asegurando de esta manera la visibilidad y disponibilidad de sus productos.

Principales proveedores locales

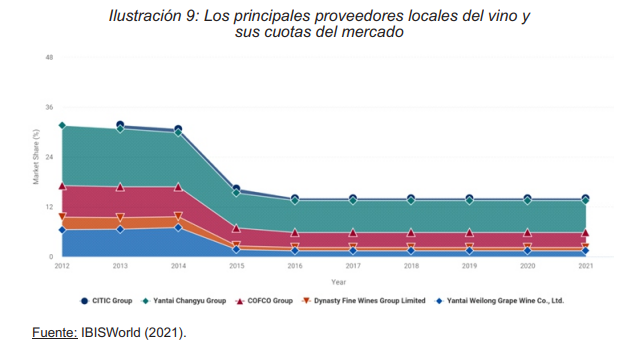

En relación con los principales actores locales, como se muestra en la Ilustración 9, el Yantai Changyu Group es el mayor proveedor, con una cuota de mercado notablemente superior a la de otros competidores chinos. Según IBISWorld (2021), se estima que las cuatro empresas líderes en la industria, incluyendo Yantai Changyu Group (en lo sucesivo: Changyu), COFCO Group (en lo sucesivo: COFCO), Yantai Weilong Grape Wine Co., Ltd. (en lo sucesivo: Weilong) y Dynasty Fine Wines Group Limited (en lo sucesivo: Dynasty), representan el 13,5% de los ingresos totales del sector. Esto sugiere que el mercado vitivinícola en China presenta una baja concentración industrial, aunque también se nota una disminución pronunciada de este indicador en 2015. Tal fenómeno se debe a que, tras enfrentar los efectos de la campaña anticorrupción, estas empresas reorientaron su enfoque y ajustaron sus productos hacia la gama media, lo que disminuyó su cuota de mercado en términos de valor. No obstante, el mercado continúa siendo altamente concentrado en términos de volumen; se prevé que, en 2021, Changyu, Dynasty, COFCO y Tonghua Grape Wine Co. Ltd. (en lo sucesivo: Tonghua) representen conjuntamente aproximadamente el 51,0% del volumen total de ventas(IBISWorld, 2021). Dentro de ellos, Changyu, COFCO y Dynasty son las tres empresas nacionales más relevantes en el mercado vitivinícola de China.

I. Changyu:

La fundación de Changyu en 1892 marcó el inicio de la industria vitivinícola china(Song, 2020). No solo fue la primera bodega industrial de China, sino que también es actualmente el mayor productor nacional. Posee una extensa área de viñedos en seis zonas vinícolas a lo largo del país, con una extensión cercana a los 300.000 mu, y ocho bodegas ubicadas en diversas áreas del territorio. Además, adquirió seis bodegas en Chile, España y Australia, incluyendo la famosa bodega Kilikanoon Wines, que recibió el premio a la «Mejor bodega australiana» en el prestigioso concurso Internacional Wine and Spirits Championship en 2018. Esta compañía centenaria ofrece un catálogo muy diverso, que abarca no solo varios tipos de vinos, como tinto seco, blanco seco y vino de hielo, sino también de distintos tamaños (187,5 ml, 375 ml, 750 ml, etc.) y de amplia gama. Además de los vinos producidos localmente, comercializa los importados de sus bodegas ubicadas en el extranjero.

Es importante mencionar que la mayoría de los productos ofrecidos son vi- nos tintos, lo cual se ajusta a las preferencias de los consumidores chinos (Muhammad et al., 2014). Según su tienda oficial en los principales sitios de comercio electrónico, los precios de venta en línea oscilan entre 19,9 yuanes (≈ 3,03 dólares) y 8780 yuanes (≈ 1336,4 dólares) por 750ml (11). Sin embargo, en el rango de 50-100 yuanes/750 ml (≈ 7,6-15,2 dólares/750 ml) se encuentran más productos. Cabe destacar que también ofrece numerosos vinos en el rango de 100-200 yuanes/750 ml (≈ 15,2-30,4 dólares/750 ml) y 200-500 yuanes/750 ml (≈ 30,4-76,1 dólares/750 ml). A partir de los precios, se observa que Changyu abarca todos los niveles de vinos desde gama muy baja hasta super premium y se enfoca principalmente en consumidores de nivel medio bajo a alto.

II. COFCO:

COFCO es una empresa estatal china dedicada al procesamiento de alimentos, que no solo es el actor más grande en la industria agrícola del país, sino que también participa en otros sectores como finanzas, logística y construcción. En 2022, ocupó el puesto 91 en el ranking Fortune Global 500 (12). Dentro de este grupo, se encuentra la subsidiaria Great Wall Wine Company Ltd. (en adelante: Great Wall), encargada de la producción y venta de vinos. Esta compañía, fundada en 1983, desempeña un papel relevante en el sector vitivinícola chino, siendo la primera empresa nacional en adoptar estándares internacionales para la elaboración de vinos. La primera botella de vino blanco seco, vino tinto seco y vino espumoso desarrollada localmente nació en Great Wall (Xue & Liang, 2018). Además, ha obtenido varias medallas de oro en importantes competencias internacionales como Concours Mondial de Bruxelles, DWWA (Decanter World Wine Awards) e IWC (International Wine Challenge). Es importante destacar que Great Wall cuenta con un sólido respaldo político y el apoyo gubernamental que ha recibido no puede ser replicado por otras empresas locales(Fan, 2019).

Los productos de Great Wall presentan características tradicionales chinas, evidentes en sus anuncios y empaques, e incluso, el nombre de la marca Great Wall deriva de la Gran Muralla China. Al igual que Changyu, ofrece un amplio catálogo, pero enfocado en el vino tinto seco. Los precios de venta en línea oscilan entre 48-2580 yuanes/750 ml13 (≈ 7,3-392,7 dólares/750 ml) y una gran parte de los pro- ductos se encuentran en el rango de 50-100 yuanes/750 ml (≈ 7,6-15,2 dólares/750ml). También ofrece varios vinos entre 200-500 yuanes/750 ml (≈ 30,4-76,1 dólares/750 ml). Por lo tanto, se observa que el posicionamiento de esta marca es bastante similar al de Changyu, ambos cuentan con productos de todos los niveles, pero se concentran más en los clientes de gama media y en satisfacer la demanda de los consumidores adinerados.

III. Dynasty:

Dynasty, por su parte, es una empresa conjunta chino-francesa establecida por la Oficina de Agricultura de Tianjin y el prestigioso productor francés Remy-Martin en 1980 (Robinson & Harding, 2015). La fundación de esta compañía también es significativa en la historia vitivinícola china, ya que fue la primera bodega conjunta en el país tras la Reforma Económica de China iniciada en 1978. Gracias a esta colaboración, Dynasty se especializó en la producción de vinos premium desde sus inicios (Jenster & Cheng, 2008). La calidad de sus productos ha sido reconocida con 8 medallas de oro nacionales y 14 internacionales, así como el premio a la más alta calidad internacional en el importante concurso Concours Mondial de Bruxelles. Además, la empresa cuenta con un moderno mecanismo de gestión y opera- ción, siendo la primera organización vitivinícola en el país en obtener la certificación dual del sistema de gestión de calidad IS09002 y el sistema de gestión ambiental IS014001 (Tian, 2012). Con su imagen profesional y productos de alta calidad, Dynasty Wine mantuvo una posición sólida entre los tres principales proveedores locales (junto con Changyu y COFCO) en el mercado del vino de China durante mu- chos años. Sin embargo, en los últimos años, la situación de dicha entidad pasó de la prosperidad a la decadencia debido a una acumulación de problemas internos a largo plazo(Xue & Liang, 2018).

La cartera de productos de Dynasty es relativamente reducida en comparación con la de Changyu y COFCO. Los tipos de vinos ofrecidos son similares a los de las otras dos compañías: tinto seco y blanco seco; no obstante, el posiciona- miento de la marca es más alto. Los precios oscilan entre 58-3588 yuanes/750 ml14 (≈ 8,8-546,1 dólares/750 ml), enfocándose principalmente en productos de alta gama dentro del rango de precios 200-500 yuanes/750 ml (≈ 30,4-76,1 dólares/750 ml). Aunque no ofrece vinos económicos con precios inferiores a 50 yuanes/750 ml (≈ 7,6 dólares/750 ml), vende varios productos de nivel medio entre 50-100 yua- nes/750 ml (≈ 7,6-15,2 dólares/750 ml). Esto sugiere que, aunque Dynasty no abandonó su posicionamiento alto, ajustó el catálogo para satisfacer un mercado más orientado a la gama media.

Principales proveedores extranjeros

Con la adhesión de China a la Organización Mundial del Comercio, el mercado vinícola en este país experimentó una expansión. Los principales productores de vino a nivel mundial, tanto del Viejo Mundo como del Nuevo Mundo, comenzaron a aumentar sus ventas en esta nación emergente (ver ilustración 10). A diferencia de la situación general del mercado chino, que presenta una baja concentración en términos de valor, el segmento de vinos importados está dominado por unos pocos proveedores en ambos aspectos. Específicamente, en 2021, Francia y Chile en conjunto representaron el 64,2% del valor y el 57,1% del volumen en la importación

total de este país asiático (15). Estos porcentajes se elevaron al 82,6% y 79,816% al incluir a los otros dos mayores actores: Italia y España.

Cabe destacar que el riesgo al que se enfrentan los vendedores extranjeros es mayor que el de las compañías locales, dado que el contexto y el ambiente son más complicados. Además, los factores de relaciones políticas internacionales son extremadamente significativos, tanto positiva como negativamente. En el peor de los casos, pueden desaparecer prácticamente todos los negocios establecidos en un corto período de tiempo. Australia es un claro ejemplo de ello, siendo uno de los principales proveedores extranjeros en el mercado, pero perdió la mayoría de su cuota el 28 de noviembre de 2020 cuando China impuso derechos antidumping de hasta 212% con una duración de 5 años a los vinos provenientes de este país.

La situación de Australia en el mercado chino difícilmente mejorará pronto, teniendo en cuenta su postura antagónica hacia este país asiático. Por lo tanto, en este trabajo, se enfoca en Francia, Chile, Italia y España. Estos cuatro países son los competidores a los que se enfrentará Argentina, además de las empresas loca- les. Para comprender mejor el posicionamiento de los productos de cada país, se reconstruye el precio minorista promedio del vino embotellado y espumoso17 basándose en los precios CIF, convertidos a la medida de 750 ml, los impuestos18 y los márgenes que aplican los distribuidores y minoristas (19).

I.Francia

Francia fue el primer país en ingresar a este mercado emergente. Poco después de la reforma económica china, la gigantesca empresa francesa Rémy Martin llegó y estableció la primera bodega conjunta (Dynasty) en este país. Además, mediante un enfoque similar, el Castel Group colaboró con uno de los más importantes productores locales, Changyu, en 2001 y 2002. La ambición de los comerciantes franceses no se detuvo allí, ya que grandes compañías como LVMH, Pernod Ricard y Castel Group fundaron empresas individuales para llevar a cabo la venta y promoción de manera directa.

Después de tantos años en el mercado y enormes inversiones, los vinos franceses cuentan con una gran ventaja en términos de conocimiento y percepción del consumidor (H. Lee et al., 2009; F. Liu & Murphy, 2007; Masson et al., 2017). La alta disponibilidad mental y física de la marca país permitió que, pocos años después de la adhesión de China a la OMC, este estado europeo se convirtiera en líder indiscutible en este segmento, especialmente en términos de valor de importación. En 2021, Francia fue el mayor proveedor extranjero en cuanto a valor, ocupando una cuota enorme del 44,5% (20), y el segundo mayor en volumen, con 752,2 millones de dólares y 115 millones de litros, a un precio promedio (6,5 dólares/L) superior al promedio de importación total (4 dólares/L)(Aduana China, 2022).

Asimismo, el 87,8% del vino que China importó desde Francia fue del tipo tranquilo embotellado, que representó el 87% del valor importado. Cabe mencionar que aunque el vino espumoso constituyó solo el 2,2% de la cantidad importada, ocupó una proporción importante del valor (11%) gracias a un precio promedio (32,45 dólares/L) más de tres veces superior al promedio (10 dólares/L). Esto per- mitió que Francia dominara el segmento del vino espumoso con 82,5 millones de dólares, ocupando el 72,8% del valor importado total de este producto, siendo mucho más alto que el segundo mayor vendedor, Italia (20,3 millones de dólares) (21).

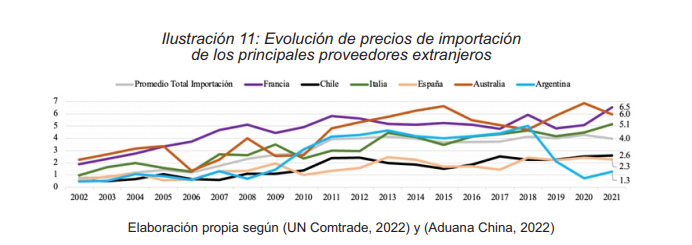

Con el precio medio CIF más elevado (ver ilustración 11), el posicionamiento de los productos franceses es, sin lugar a dudas, superior al de los demás proveedores. Este país cuenta con varias marcas prestigiosas, entre las cuales Lafite es la más conocida. Además, algunas de sus regiones vitivinícolas han ganado gran popularidad, como Bordeaux, Bourgogne y Champagne.

A través de la reconstrucción, el precio promedio de venta del vino tranquilo es de 15,6 dólares/750 ml, orientado a la gama media-alta. Por lo tanto, se puede observar que, además de vinos de alto nivel, también ofrecen productos accesibles para los consumidores de gama media, que son el principal segmento de mercado (IBISWorld, 2021). Sin embargo, siendo el origen de Champagne, los vinos espumosos tienen una orientación claramente hacia un segmento de mercado de lujo,

con un precio medio reconstruido de 78 dólares/750 ml (22).

II. Chile:

Chile fue el segundo mayor proveedor en valor (331.9 millones de dólares) y el primero en volumen (127.2 millones de litros) en 2021, con un precio medio (2.6 dólares/litro) muy inferior a la media (4 dólares/L) (Aduana China, 2022). A diferencia de la imagen prestigiosa de Francia, Chile fue durante mucho tiempo una fuente de vino económico para el mercado chino. De hecho, hasta 2010, más del 80% del producto proveniente de esta nación fue vino a granel. Sin embargo, esta situación está cambiando, y en los últimos años, la institución gremial Wines of Chile (WoC) ha estado promoviendo activamente en China para consolidar el crecimiento del vi- no embotellado y construir una imagen de vinos Premium.

Los esfuerzos promocionales a lo largo del tiempo trajeron resultados. A pesar de que Chile sigue siendo uno de los proveedores más importantes del vino a granel, el embotellado ha reemplazado a este a ser el principal tipo del producto. A saber, en 2021, el 52.1% del vino proveniente del país sudamericano fue el embotellado, que representó el 80.6% de su valor total. Aunque la marca país tuvo una disponibilidad mental baja en 2019 entre los consumidores chinos (ver ilustración 8), Casillero del Diablo fue bastante influyente en el mercado(Wine Intelligence, 2019). Además, según Nicolai Samsing, que es Asia Director de WoC, el segmento de vinos premium (el precio FOB > 60 dólares por caja) está creciendo, alcanzando el 30% de las exportaciones totales a este país asiático, lo que supone un incremento del 7% con respecto a la cifra anterior a la Covid en 2019 (Fiorio, 2021).

Gracias a tener un tratado de libre comercio con China, los vinos chilenos están exentos del derecho de importación y, por ende, obtienen precios más competitivos. A través de reconstrucción, el precio minorista del vino embotellado es 8.5 dólares/750ml y el del vino espumoso es 10.5 dólares/750m23. Esto muestra que los vinos chilenos tienen una orientación hacia el nivel medio bajo. Casillero del Diablo, siendo la marca chilena más influyente en China, ofrece principalmente vinos en rango de precios 50-100 yuanes/750ml (≈7.6-15.1 dólares/750ml) pero también oferta varios productos entre 200-300 yuanes/750ml (≈ 30.3-45.4 dólares/750ml)24. A partir de eso, se observa que, si bien está enfocada a los clientes de gama media y media baja, tiene la intención de elevar la imagen y atraer a los clientes del nivel alto, algo alineado con la estrategia del WoC.

III. Italia:

De acuerdo con Aduana China (2022), Italia fue el tercer proveedor en valor (165.3 millones de dólares) y el cuarto en volumen (32.1 millones de litros) en 2021, a un precio medio (5.1 dólares/L) superior a la media (4 dólares/L) (Aduana China, 2022). Cabe destacar que es el mayor vendedor del vino espumoso en cuanto a la cantidad, que tuvo una representación del 50.5% del volumen total de importación de China en este año. Sin embargo, se caracteriza por vender masivamente este producto del nivel bajo, que tuvo un precio medio (3.58 dólares/L) mucho menor que la media (10.1 dólares/L), por lo que, con tan gran cantidad, solo representó el 17.9% del valor total25. Por otra parte, también ofrece vinos embotellados, pero no ocupa una cuota tan importante en el mercado.

A través de reconstrucción, el precio minorista del vino embotellado fue 13.8 dólares/750ml, el del vino espumoso se ubicó en 8.6 dólares/750ml (26). Esto implica que este país tiene distintos posicionamientos en cuanto a estos dos tipos del producto. Por un lado, se enfoca en satisfacer la necesidad del vino embotellado de consumidores del nivel medio y medio bajo. Por otro lado, orienta a los clientes de vinos espumosos de gama baja.

IV. España:

España fue el cuarto proveedor en valor (146 millones de dólares) y el tercero en volumen (64.3 millones de litros) en 2021, a un precio medio (2.27 dólares/L) más bajo dentro de los principales jugadores, que es muy inferior a la media (4 dólares/L) (Aduana China, 2022). Ofrece principalmente el vino embotellado económico, que tuvo un precio medio bajísimo del 2.7 dólares/L en comparación con el de otros proveedores (Francia 6.5 dólares/L, Chile 4 dólares/L, Italia 5.7 dólares/L). También es uno de los principales orígenes del vino a granel, que en 2017 fue el mayor proveedor de este tipo de vino, pero cada vez lo vende menos.

A través de reconstrucción, el precio minorista del vino embotellado y espumoso fue 6.5 dólares/750ml y 7.3 dólares/750ml27, respectivamente. Estos precios muestran que los vinos españoles tienen una clara inclinación al segmento del consumidor de gama baja. Cabe mencionar que la imagen de los vinos españoles está cambiando del producto barato al producto de calidad gracias a los esfuerzos de promoción (ICEX, 2021). Esto también se refleja en la marca española más influyente de vino en China: Torres (Wine Intelligence, 2019). Aunque está orientada más a los consumidores de nivel medio bajo ofreciendo más productos entre 50- 100 yuanes/750ml (≈ 7.6-15.1 dólares/750ml), ofertan varios vinos en el rango de precios 100-150 yuanes/750ml (≈ 15.1-22.7 dólares/750ml) y 150-200 yuanes/750ml (≈ 22.7-30.3 dólares/750ml)28 con el fin de satisfacer a clientes de gama media y media alta.

Análisis de consumidor

Conforme a Wine Intelligence (2021), el mercado vinícola chino presenta dos segmentos distintos. Uno de ellos es el consumidor regular de vino, cuyo patrón de compra abarca diversas ocasiones dentro y fuera del hogar. Estos consumidores suelen ser urbanos, educados, acaudalados y con una perspectiva internacional, con un comportamiento similar al de mercados altamente desarrollados: be- ber vino es un hábito mensual o incluso semanal para ellos. Este segmento incluye aproximadamente a 28 millones de personas (cerca del 6.5% de la población urbana china de 18 a 54 años), y alrededor de la mitad consume vino semanalmente. El otro segmento es más grande y difícil de medir, y se compone de aquellos que compran vino tal vez una vez al año como obsequio o para una ocasión especial, coinci- diendo con eventos importantes del calendario chino, como festivales tradicionales y comerciales.

Esta institución también estima que en 2021, más de 52 millones de ciudadanos chinos urbanos con ingresos medios a altos consumían vinos importados al menos dos veces al año, siendo más de la mitad de ellos consumidores habituales (Wine Intelligence, 2021a). La mayoría de estos consumidores residía en ciudades de primer nivel como Shanghai, Beijing y Guangdong, pero cada vez más se encuentran en ciudades de segundo y tercer nivel como Chengdu, Shenyang y Guiyang. En cuanto a género, los hombres representaron el 53%, pero la proporción de mujeres en 2021 (47%) fue mucho más alta que en 2011, cuando solo constituían el 34% (Wine Intelligence, 2018, 2021a). Con respecto a la edad, los jóvenes de 25 a 29 años conformaron el grupo más numeroso con un 24%, seguido por el grupo de 30 a 34 años con un 18%(Wine Intelligence, 2021b, 2021a). Además, el 73% de estos 52 millones de clientes ganaban más de 9.000 yuanes (≈ 1.382 dólares) al mes, siendo más de la mitad de ellos los que tenían ingresos mensuales superiores a 12.000 yuanes (≈ 1.843,3 dólares)(Wine Intelligence, 2021a).

HKTDC Research ‘(2020) llevó a cabo un estudio que coincidía bastante con el perfil de consumidores presentado por Wine Intelligence. Se realizó una encuesta en línea en mayo de 2020 en 8 ciudades de primer y segundo nivel a 1.440 residentes chinos de entre 26 y 55 años, pertenecientes a la clase media y alta, que compraron y consumieron vinos importados en los últimos seis meses. Además, se realizaron seis grupos focales en línea en Guangzhou, Shanghái y Xi’an. Según los resultados, el vino tinto fue el tipo de vino más comprado y consumido en el último año, siendo elegido por el 94% de los encuestados. Le siguieron a distancia el vino blanco (35%) y el champán/vino espumoso (25%). El rosado ocupó el último lugar con solo el 13%.

Casi todos los estudios sobre este mercado mencionan la preferencia por el vino tinto. Hay varias razones detrás de este fenómeno. En primer lugar, existe una falta de conocimiento, ya que muchos consumidores chinos asumen que todo vino es tinto (F. Liu & Murphy, 2007). Sin embargo, esta situación está cambiando entre los jóvenes educados, que a diferencia de las generaciones anteriores, consideran que centrarse en el vino tinto demuestra una falta de comprensión sobre el producto y prefieren el blanco y rosado(Fountain & Zhu, 2017). En segundo lugar, el rojo es el color de la suerte en la cultura tradicional china, por lo que el vino tinto se percibe con connotaciones de prosperidad y buena fortuna (F. Liu & Murphy, 2007; Somogyi et al., 2011). Como resultado, este producto aparece a menudo en ocasiones importantes como bodas, celebraciones de festivales y banquetes estatales. En tercer lugar, existen creencias generalizadas sobre los beneficios para la salud del vino en China, en particular, los del tinto(Somogyi et al., 2011).

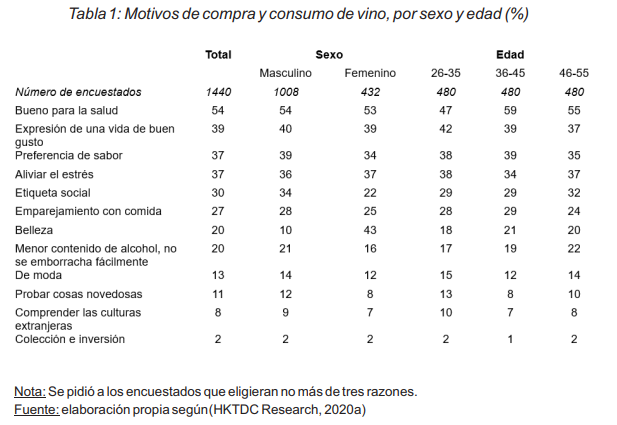

En relación a los motivos de compra y consumo, como se observa en la Tabla 1, el principal motivo es la salud, seleccionado por el 54% de los participantes. Como se mencionó previamente, la creencia de que el vino tiene efectos positivos en la salud está profundamente arraigada en la mentalidad de la población china. De acuerdo con Somogyi et al(2011), se atribuyen dos beneficios principales a esta bebida alcohólica, relacionados tanto con la medicina china (mejorar la circulación sanguínea) como con la occidental (contener antioxidantes que reducen el colesterol). Es importante destacar que, aunque es la razón más elegida en todos los grupos de edad, se observa una proporción mayor en personas mayores de 36 años, lo que indica que a los consumidores de mayor edad les preocupa más su salud que a los jóvenes. El segundo motivo es la expresión de un estilo de vida sofisticado, con un 39%. Un participante del grupo focal comentó: «Para mí, disfrutar del sol en una terraza en una tarde soleada con una copa de vino en la mano y un hermoso paisaje frente a mí es disfrutar de la vida con buen gusto». Esto demuestra que el consumo de vino es visto como un gesto de elegancia y refinamiento.

El tercer motivo es la preferencia por el sabor. En relación a este aspecto, diversos estudios previos destacan que los consumidores chinos prefieren vinos de sabor dulce (H. Lee et al., 2009; Somogyi et al., 2007; Williamson et al., 2012). Chu et al. (2019) también señalan que los sabores astringentes (taninos) y ácidos son menos apreciados. En cuanto a otros aspectos sensoriales, el mismo autor indica que los aromas moderados, suaves y florales, así como la sensación refrescante y suave en boca, son más populares. Curiosamente, aunque la dulzura es un atributo preferido, el vino tinto seco es más común en el mercado, y la venta de vino con un sabor dulce pronunciado es limitada. Según una investigación sobre comporta- miento del consumidor realizada por la Universidad de Agricultura de Beijing, esto se debe a que el problema del sobrepeso es una preocupación general en la población china (Wu, 2018). También se señala que los vinos con cierta dulzura y sin acidez ni taninos evidentes son más populares. Es comprensible el bajo rendimiento del vino dulce, ya que el azúcar no es saludable, lo que contradice el motivo principal de consumo. Ante este dilema, parece que los consumidores chinos eligen el bienestar, sacrificando parte del sabor.

Por lo tanto, las empresas exportadoras deben tener en cuenta este matiz y no cometer errores al exportar productos que no se ajusten a las necesidades reales de los consumidores chinos. Otras motivaciones que vale la pena destacar son la etiqueta social y la belleza (29). Ambas presentan una gran diferencia entre los consumidores masculinos y femeninos. Esto revela que el patrón de consumo también está influenciado por las diferentes expectativas sociales de género.

En el momento de la compra, los factores decisivos principales para los vi- nos importados son el sabor (42%), la marca (32%) y la región de producción (31%) (HKTDC Research, 2020b). Por lo tanto, para captar a los consumidores chinos, es fundamental adaptar los productos a sus gustos, teniendo en cuenta las preferencias sensoriales mencionadas anteriormente. En cuanto al segundo factor, Wine Intelligence (2019) publicó un ranking de las 15 marcas de vino más influyentes en este país asiático, de las cuales tres son chinas y el resto extranjeras (cuatro australianas, tres francesas, dos chilenas, dos estadounidenses y una española). Sin embargo, las tres marcas chinas tuvieron más influencia en el mercado, es decir, Changyu, Great Wall y Dynasty ocuparon el primer, segundo y cuarto lugar, respectivamente. Por otro lado, Lafite (Francia), Yellow Tail (Australia) y Casillero del Diablo (Chile) fueron las marcas extranjeras más destacadas. Ninguna marca argentina apareció en la selección.

En cuanto a la región de producción, Francia y China fueron las más elegidas, con el 39% y el 32% de los encuestados consumiendo vinos de estos dos orígenes con frecuencia ‘(HKTDC Research, 2020b). Les siguieron Australia, España, Chile e Italia con un 19%, 12%, 10% y 10%, respectivamente. Es importante mencionar que, a medida que los consumidores adquieren un conocimiento más profundo sobre el vino, su deseo de probar nuevos productos de diferentes partes del mundo se hace más fuerte. Solo el 4% de los participantes había comprado o bebido vino de Nueva Zelanda, pero el 11% de ellos dijo que estaba interesado en comprar este vino en el futuro. También mostraron interés en probar vinos de Hungría, Alemania y Sudáfrica.

Con respecto a la región de producción, no se deben pasar por alto las identificaciones geográficas. En este aspecto, las regiones francesas predominan en el conocimiento de los consumidores chinos. Según una encuesta realizada por Wine Intelligence en 2018 (Morrison, 2018), dentro de las diez áreas vinícolas con mayor reconocimiento, siete fueron de Francia. Además, Burdeos fue la única región reconocida por más de la mitad de los encuestados (52%). Solo una zona local, Ningxia, entró en la lista y se ubicó en el segundo lugar con un alto reconocimiento (43%). Las dos regiones restantes pertenecen a Italia y España. Cabe mencionar que Mendoza de Argentina ocupó la duodécima posición y fue recordada por el 25% de los participantes. Este resultado fue mucho mejor en comparación con su vecino Chile, donde ninguna área vitivinícola chilena alcanzó la misma fama en China. Las denominaciones de origen suelen ser atributos importantes para los vinos de alta gama y Francia es el principal jugador en este segmento, lo que explica la gran diferencia.

El otro aspecto importante en la compra es la variedad de uva, seleccionada por el 30% de los encuestados. Entre las tintas, Cabernet Sauvignon es la más conocida y consumida. Según Wine Intelligence (2021), el 55% de los encuestados la reconocieron y el 42% la consumieron en los últimos seis meses. Pinot Noir le sigue con un 39% y 17%, respectivamente. A continuación, están Merlot, Zinfandel y Carmenere, con aproximadamente el 35% de reconocimiento y cerca del 15% de con- sumo en medio año. Malbec se ubicó en el duodécimo lugar con un 23% de reconocimiento y un 11% de consumo. Es importante mencionar que esta variedad argentina fue menos conocida en 2021 que en 2015, cuando el 30% de los encuestados la recordaron. En cuanto a las uvas blancas, Chardonnay es la más popular, seguida por Sauvignon Blanc y Riesling(ICEX, 2015).

En relación con los canales de venta, en 2020, el 47.1% del vino se consumió en canales On-trade y el 52.9% en canales Off-trade (30). Sin embargo, los prime- ros representaron el 68.4% del valor de venta debido a un precio unitario más alto. Según Wine Intelligence, en 2020, el canal en línea fue el más utilizado con un 56%, aumentando desde el 46% del año anterior (Zeng, 2020). Las tiendas de licores le siguieron con un 54%, un 5% menos que en 2019. Después, se ubicaron los hipermercados (41%, 2% menos que 2019) y los grandes almacenes (37%, sin cambio). Estas cifras muestran que, durante la pandemia, el canal en línea experimentó un crecimiento significativo, alcanzando el primer lugar. Aunque esto se debió a circunstancias excepcionales, los hábitos adquiridos podrían mantenerse a largo plazo.

Por último, es importante mencionar los efectos de la pandemia de Covid-19 y las medidas estrictas tomadas por el gobierno. Según HKTDC Research (2020a), gran parte de los encuestados (42%) indicó que la frecuencia de consumo se mantuvo casi igual y el 47% mostró un cambio ligero. Solo el 5% experimentó una caída significativa, posiblemente compensada por el 6% que aumentó considerablemente. Además, la mayoría no esperaba cambiar sus hábitos de consumo en el próximo año. A pesar de ello, se puede notar la tendencia de consumir vinos de mejor calidad, aunque con menor frecuencia entre algunos participantes. Asimismo, el 31% anticipó un aumento en las compras en línea, mientras que el 52% consideraría tanto canales en línea como fuera de línea. Por lo tanto, los canales digitales podrían ganar más importancia en el futuro.

Estos resultados pueden parecer ilógicos, ya que en 2020 y 2021 se registraron caídas considerables en el consumo, del 17.4% y 15.4%, respectivamente (OIV, 2022). Sin embargo, otro estudio realizado por Wine Intelligence (2021a) también encontró hallazgos similares. Según este estudio, el comportamiento recordado de estos 52 millones de consumidores mostró un cambio relativamente pequeño. El consumo en canales On-trade disminuyó en 2020 pero se recuperó en 2021, y en Off-trade parece haberse mantenido.

Wine Intelligence (2021a) ofreció una explicación para aclarar estas discrepancias. Según el estudio, aunque el consumo del grupo estudiado se mantuvo es- table, el de los compradores casuales, que representan un grupo enorme e impredecible (ver primer párrafo), cayó significativamente, afectando el consumo total. Esto es razonable, ya que la cancelación de eventos y la reducción de actividades sociales eliminaron las principales ocasiones de consumo y la motivación esencial de compra para este grupo.

Por lo tanto, Argentina debería centrarse en los 52 millones de consumidores identificados por Wine Intelligence. Por un lado, su consumo es constante, regular y no se limita a pocas ocasiones como los compradores casuales, lo que los hace menos susceptibles a cambios en el entorno. Además, a medida que aumenta su conocimiento sobre el vino, su interés en probar productos de nuevos orígenes crece. Por otro lado, hay más información disponible sobre este grupo, lo que permite una comprensión más profunda de los tipos de productos que compran, los motivos y factores de compra, y, en base a eso, desarrollar y aplicar estrategias específicamente dirigidas a ellos.

Análisis FODA

Para identificar las oportunidades en el mercado chino para los vinos argentinos, fue esencial realizar un diagnóstico situacional de la industria vitivinícola en el país sudamericano. Según Bracho, este análisis busca «determinar de manera objetiva, en qué aspectos la empresa tiene ventajas con respecto a su competencia y en qué aspectos necesita mejorar para ser competitiva» (2009: 2).

Esta herramienta de gestión empresarial proporciona información sobre los factores que favorecerán los modelos de negocios, así como los elementos que pueden representar vulnerabilidades para alcanzar posibilidades de éxito en el mercado del vino en la potencia asiática. La intención es minimizar las amenazas y aprovechar las oportunidades. Para cumplir con este objetivo, a continuación, se presentan primero los resultados del análisis FODA (ver tabla 2) y, en base a ellos, se formulan estrategias específicas.

Estrategias

A partir del análisis FODA, se pueden determinar las siguientes estrategias:

Estrategia 1: Aprovechar las fortalezas y oportunidades (F1, F4, F7, O1, O3)

-Destacar la calidad, la variedad emblemática y los premios internacionales de los vinos argentinos en campañas de marketing y promoción dirigidas al mercado chino.

-Establecer alianzas comerciales y de distribución con empresas chinas pa- ra incrementar la disponibilidad física de los vinos argentinos en el país.

-Participar en eventos y ferias de vinos en China para aumentar la visibilidad y reconocimiento de la marca y fortalecer las relaciones comerciales.

Estrategia 2: Mitigar las debilidades y aprovechar las oportunidades (D3, D6, O2, O4)

-Negociar acuerdos comerciales con China para reducir aranceles y facilitar las exportaciones de vinos argentinos.

-Diversificar la producción y oferta de vinos argentinos para satisfacer las preferencias de los consumidores chinos y competir con otros países productores.

-Invertir en mejorar la infraestructura logística para reducir costos y tiempos de tránsito de las exportaciones a China.

Estrategia 3: Aprovechar las fortalezas y enfrentar las amenazas (F1, F4-5,A1-6)

-Diferenciar los vinos argentinos en función de su calidad, variedad emblemática y carácter distintivo, para competir con los vinos de otros países que tienen ventajas arancelarias y logísticas.

-Establecer alianzas estratégicas con importadores, distribuidores y minoristas en China, para mejorar la presencia en el mercado y enfrentar la competencia de otros países productores.

Estrategia 4: Mitigar las debilidades y enfrentar las amenazas (D1, D4, A1, A3-4, A6)

-Implementar estrategias de marketing digital y publicidad para aumentar la disponibilidad mental de la marca país y de las bodegas argentinas en el mercado chino.

-Establecer programas de capacitación y apoyo para las bodegas argentinas, con el fin de impulsar su orientación hacia los mercados externos y mejorar sus habilidades de exportación.

Conclusión y recomendación

En conclusión, el mercado de vino en China experimentó un crecimiento impresionante a partir del inicio de este siglo, impulsado por el robusto desarrollo económico, el aumento del poder adquisitivo y el ascenso de la clase media. Además, gracias a la reducción arancelaria y la incapacidad de autoabastecimiento, las importaciones se dispararon. Sin embargo, durante la última década, una serie de contratiempos macroeconómicos y políticos golpearon fuertemente al sector, tales como la audaz campaña anticorrupción, la desaceleración económica y la guerra comercial entre EE.UU. y este país asiático. Para empeorar la situación, la pandemia del Covid-19 provocó una pésima decaída en todos los indicadores. No obstante, el mal desempeño durante los últimos años no supone la limitación del mercado. Los analistas siguen siendo optimistas acerca del potencial de desarrollo económico de China y el continuo aumento de la clase media (McKinsey, 2019; Euromonitor Internacional, 2021). Por lo tanto, este país asiático sigue siendo un destino de exportación con mucho potencial y es necesario entenderlo para aprovecharse de las oportunidades que generen un alto valor económico.

Para aprovechar las oportunidades de dicho mercado, se proponen las siguientes recomendaciones a las bodegas argentinas:

1. Enfocarse en calidad y diferenciación, resaltando las características únicas del Malbec. Además, desarrollar una propuesta de valor que se adapte al mercado chino y al paladar de los consumidores locales.

2. Invertir en marketing y promoción en el mercado chino con el fin de aumentar la visibilidad y el reconocimiento de la marca país y de las bodegas argentinas. Esto incluye la participación en ferias y eventos relacionados con el vino, así como la utilización de las redes sociales y plataformas de comercio electrónico populares en China.

3. Establecer alianzas estratégicas con importadores, distribuidores y minoristas locales en China para facilitar el acceso al mercado y mejorar la disponibilidad física de los vinos argentinos. Además, buscar alianzas con empresas chinas relacionadas con el turismo, la gastronomía y la cultura para promover el vino argentino como parte de la experiencia argentina en general.

4. Mejorar la infraestructura logística para reducir costos y tiempos de tránsito en exportaciones.

5. Implementar programas de capacitación y apoyo para las bodegas argentinas en exportación al mercado chino, con el fin de mejorar sus habilidades de exportación y orientación hacia el mercado chino. Estos programas podrían incluir información sobre regulaciones y requisitos de etiquetado, conocimientos culturales y preferencias de consumo en China, y estrategias de marketing y distribución adecuadas.

6. Participar en negociaciones comerciales para facilitar la exportación de vi- nos y reducir aranceles.

7. Diversificar la oferta de productos, explorando nuevos segmentos de mercado atractivos para consumidores chinos, como vinos orgánicos, biodinámicos o espumosos, que puedan resultar atractivos para los consumidores chinos y diferenciar a las bodegas argentinas de la competencia.

Referencias bibliográficas

Aduana China. (2022). Customs statistics. http://43.248.49.97/indexEn

Agnoli, L., Capitello, R. & Begalli, D.(2014). Geographical brand and country-of- origin effects in the Chinese wine import market. Journal of Brand Management, 21(7), 541- 558. https://doi.org/10.1057/bm.2014.27

Anderson, K. & Pinilla, V. (2021). Annual Database of Global Wine Markets, 1835 to 2019, freely available in Excel at the University of Adelaide’s Wine Economics Research Centre.

Boden, G. (2012). China’s Accession to the WTO: Economic Benefits. The Park Pla- ce Economist, 20.

Bouzdine-Chameeva, T. Hanf, J. & Zhang, W. (2017). The Chinese Wine Market – An Analysis of Wine Distribution Channels in a Highly Competitive Market. In The Wine Va-lue Chain in China: Global Dynamics, Marketing and Communication in the Contemporary Chinese Wine Market (pp. 145-161). https://doi.org/10.1016/B978-0-08-100754-9.00010-6

Bracho, V. (2009). Matriz FODA. Evaluación de Proyectos. https://vicentebracho.files.wordpress.com/2013/08/matrizfoda.pdf

Centro de Estudios Económicos de Bodegas de Argentina. (2021a). Informe de Ac- tividad de la industria primeros meses de 2021. https://www.bodegasdeargentina.org/wp- content/uploads/2021/10/Informe-de-Actividad_CEEBA_Abril_2021.pdf

Centro de Estudios Económicos de Bodegas de Argentina. (2021b). La presencia argentina en las exportaciones mundiales con énfasis en Canadá. https://www.bodegas deargentina.org/wp-content/uploads/2021/05/informe-de-actividad-vitivinicola-mayo- 2021-2-.pdf

Chu, X., Li, Y., Xie, Y., Tian, D. & Mu, W. (2019). Regional difference analyzing and prediction model building for Chinese wine consumers’ sensory preference. British Food Journal, 122(8), 2587-2602. https://doi.org/10.1108/BFJ-06-2019-0465

daxueconsulting. (2021). Chinese wine market 2.0: how COVID-19 and politics ha- ve reshaped the landscape. https://daxueconsulting.com/chinese-wine-market/

Euromonitor International. (2021). Income and Expenditure: China. https://doi.org/10.1017/S0068245400011400

Fan, L. (2019). Research on Wine Marketing Strategies in the Network: A Case Stu- dy of Zhangyu (en chino) [Nanjing University of Posts and Telecommunications]. https://doi.org/10.27251/d.cnki.gnjdc.2019.000836

Fiorio, E. (2021). Vino premium chileno: impresionante ascenso en China (en italiano). https://www.winemeridian.com/export/vino_premium_cileno_impressionante_ascesa_in_cina.html

Fountain, J. & Zhu, M. (2017). Young Chinese consumers’ wine socialization, cu- rrent wine behavior and perceptions of wine. In The Wine Value Chain in China (pp. 63-79). Elsevier.

HKTDC Research. (2020a). China’s Wine and Spirits Market (1): Wine Con- sumption Trends and Habits. https://research.hktdc.com/en/article/NTgzNTI4NDg3

HKTDC Research. (2020b). China’s Wine and Spirits Market (2): Imported Wine Selection Criteria. https://research.hktdc.com/en/article/NTk4MTYzNzUx

Huang, H. T. (2000). Biology and Biological Technology, Part 5: Fermentations and Food Science. In Volume 6 in the series of books on Science and Civilization in China. Cambridge University Press. https://books.google.com.ar/books?id=FgtFxedkgbcC

IBISWorld. (2021). Wine Production in China.

ICEX. (2015). El mercado del vino en China.

ICEX. (2021). El mercado de vino en China (Resumen ejecutivo).

INV. (2021a). Informe anual de superficie cultivada de vid 2020. https://www. argentina.gob.ar/noticias/datos-relevantes-del-informe-anual-de-superficie-cultivada-de- vid-2020-elaborado-por-el-inv

INV. (2021b). Mercado Externo de Productos Vitivinícolas 2020. https://goo.gl /dDMDGb

Jenster, P. & Cheng, Y. (2008). Dragon wine: Developments in the Chinese wine industry. International Journal of Wine Business Research, 20(3), 244-259. https://doi.org /10.1108/17511060810901055

Lee, H., Huang, J., Rozelle, S. & Sumner, D. (2009). Wine Markets in China: Asses-

sing the Potential with Supermarket Survey Data. Journal of Wine Economics, 4(1), 94-113. https://doi.org/10.1017/s1931436100000705

Lee, K. (2009). Is a glass of Merlot the symbol of globalization? An examination of the impacts of globalization on wine consumption in Asia. International Journal of Wine Bu- siness Research.

Li, H., Li, J. & Yang, H. (2009). Revisión del desarrollo de la industria de la uva y el vino en los últimos 30 años de reforma y apertura de China (en chino). Mod Food Sci Technol, 25(4), 341-347.

Linda Jiao & Ouyang, S. (2019). The Chinese Wine Industry. The Palgrave Hand- book of Wine Industry Economics, 225-246. https://doi.org/10.1007/978-3-319-98633-3

Liu, F., & Murphy, J. (2007). A qualitative study of Chinese wine consumption and purchasing: Implications for Australian wines. International Journal of Wine Business Re- search, 19(2), 98-113. https://doi.org/10.1108/17511060710758669

Liu, H. & Sun, B. (2018). Effect of fermentation processing on the flavor of Baijiu. Journal of Agricultural and Food Chemistry, 66(22), 5425-5432.

Lockshin, L. & Cohen, J. (2020). Wine Trends in China. Handbook of Eating and Drinking: Interdisciplinary Perspectives, 575-592.

MacNeil, K. (2015). The wine bible. Workman Publishing.

Masson, J., Sánchez, C. R. S. & Celhay, F. (2017). Is mianzi the only face of chinese consumers of wine? A typology of chinese consumers of imported wine. International Journal of Market Research, 59(5), 625-654. https://doi.org/10.2501/IJMR-2017-044

Mckinsey Global Institute. (2019). China and the World (Issue July). https://doi.org/10.1142/9789813200289_0018

Morrison, D. (2018). The Wine Gourd: How aware are wine drinkers of wine re- gions? http://winegourd.blogspot.com/2018/10/how-aware-are-wine-drinkers-of- wine.html

Muhammad, A., Leister, A. M., Mcphail, L. & Chen, W. (2014). The evolution of fo- reign wine demand in China. Australian Journal of Agricultural and Resource Economics, 58(3), 392-408. https://doi.org/10.1111/1467-8489.12029

Noppé, R. P. (2012). Rise of the Dragon : The Chinese Wine Market. March, 97.

OIV. (2021). Organización Internacional de la Viña y el Vino. https://www.oiv.int/es/ statistiques/recherche

OIV. (2022). STATE OF THE WORLD VINE AND WINE SECTOR 2021.

https://www.oiv.int/js/lib/pdfjs/web/viewer.html?file=/public/medias/8778/eng-state-of-the- world-vine-and-wine-sector-april-2022-v6.pdf

Piazza, S. B. (2008). Temporada Vitivinícola 2007-2008. https://www.odepa.gob.cl/ odepaweb/publicaciones/doc/2125.pdf

Piazza, S. B. (2009). Temporada vitivinícola 2008/09 y proyecciones. https://www.odepa.gob.cl/odepaweb/publicaciones/doc/2209.pdf

Robinson, J. & Harding, J. (2015). The Oxford companion to wine. American Chemical Society.

Sharp, B. (2010). How Brands Grow: What Marketers Don’t Know. OUP Australia & New Zealand. https://books.google.com.ar/books?id=hXVjQgAACAAJ

Somogyi, S., Li, E., Johnson, T., Bruwer, J. & Bastian, S. (2007). Australian wines in China. Wine with lemonade : is the myth a reality? Australian and New Zealand Grape grower and Winemaker, January, 84-87.

Somogyi, S., Li, E., Johnson, T., Bruwer, J. & Bastian, S. (2011). The underlying motivations of Chinese wine consumer behaviour. Asia Pacific Journal of Marketing and Logistics, 23(4), 473-485. https://doi.org/10.1108/13555851111165039

Song, Y. (2020). Analysis of the Chinese wine market and sales of Spanish wine to China: the case of Torres China. ESIC MARKET Economic and Business Journal, 50(Volume 50, Issue 3), 561-579. https://doi.org/10.7200/esicm.164.0503.3

Stein, S. (2007). Grape Wars: Quality in the History of Argentine Wine. In G. Camp-

bell & N. Guibert (Eds.), Wine, society, and globalization: Multidisciplinary perspectives on the wine industry (pp. 99-117). Palgrave Macmillan. https://doi.org/10.1057/9780230 609907

Stein, S. & Mateu, A. M. (2018). Argentina. In K. Anderson & V. Pinilla (Eds.), Wine Globalization: A New Comparative History (pp. 291-322). Cambridge University Press. https://doi.org/10.1017/ 9781108131766

Tang, W. (2017). Estrategia competitiva de la industria vitivinícola de China (en chino). Xinhua Publishing House. https:// books. google. com. ar/ books? id= L9mWDwAAQBAJ

Tian, F. (2012). The Research on Marketing Strategy and Marketing Mode of Sino- French Joint-Venture Dynasty Winery Ltd [Tianjin University]. https://kns.cnki.net/kcms/detail/detail.aspx?FileName=1013041953.nh&DbName=CMFD2014%0A

UN Comtrade. (2022). International Trade Statistics.

Williamson, P. O., Robichaud, J. & Francis, I. L. (2012). Comparison of chinese and australian consumers’ liking responses for red wines. Australian Journal of Grape and Wine Research, 18(3), 256-267. https://doi.org/10.1111/j.1755-0238.2012.00201.x

Wine Intelligence. (2018). Wine Consumption and Gender : Do women and men approach wine differently? (Issue October).

Wine Intelligence. (2019). GLOBAL WINE BRAND POWER INDEX 2019.

Wine Intelligence. (2021a). China wine landscapes.

Wine Intelligence. (2021b). Recruitment shortfall among wine drinkers in the US and China [infographic]. https://www.wineintelligence.com/recruitment-shortfall-among-wine- drinkers-in-the-us-and-china-infographic/

Wu, S. (2018). The consumption behaviour of Chinese wine consumers – part one | Decanter China 醇鉴中国. https://www.decanterchina.com/en/news/understanding-the- consumption-behaviour-of-chinese-wine-consumers-part-one

Xue, J. & Liang, T. (2018). Chinese Top Players in Wine Industry During the Last 40 Years (en chino). Wine, 11, 52–59. https://kns.cnki.net/kcms/detail/detail.aspx? FileName=PUTJ201811014&DbName=CJFN2018

Zeng, F. (2020). 2020 Wine Outlook Trends and Insights in China. https://www.nzwine.com/media/18314/2020-wine-outlook.pdf

1. Cálculo propio según datos de (Anderson & Pinilla, 2021).

2. Antes de adherirse a la OMC, los aranceles de importación para vinos eran muy altos. Asaber, entre 1996-1997, los aranceles para todas las categorías de vino eran 70%. Aunque esta tasa bajó hasta 65% en 1998, siguió siendo muy elevado (Tang, 2017).

3. Cálculo propio según datos de (UN Comtrade, 2022).

4 . Cálculo propio según (UN Comtrade, 2022).

5. Se refiere a la clasificación arancelaria 2204.21: (vino) en recipientes con capacidad inferior o igual a 2L. Generalmente se refiere a vino en envases de menos de 2 Ly, a menudo, en botellas de 750 ml.

6. Se refiere a la clasificación arancelaria 2204. 29: los demás (vinos). Se refiere a vino que se vende en gran volumen (mayor que 10 L) sin envasar ni embotellar previamente.

7. Cálculo propio según (OIV, 2021).

8 .Cálculo propio según (UN Comtrade, 2022).

9 De acuerdo con Sharp (2010), La función principal del marketing radica en asegurar que una marca esté al alcance de todos los consumidores en cualquier momento. Para lograr esto, es esencial fomentar tanto la disponibilidad mental como la física. La disponibilidad mental se refiere a la propensión de una marca a ser percibida y contemplada en situaciones de compra. Para potenciarla, se requiere amplitud, singularidad (identidad de marca bien definida) y coherencia. Por otro lado, la disponibilidad física implica que una marca sea fácilmente visible y obtenible para la mayor cantidad de consumidores en un amplio abanico de escenarios de compra posibles. Para conseguirla, es necesario contar con una distribución extensa y profunda en términos espaciales y temporales.

10. Portugal aparece constantemente en las investigaciones realizadas en China utilizando la memoria retrospectiva. Es probable que esto se deba a que el término para uva y la raíz de la palabra para Portugal en chino coinciden. (Lockshin & Cohen, 2020)..

11. Precios de vinos productos en la tienda oficial de Changyu en plataformas online: Tmall, JD, Suning, Para los productos que no están embotellados en 750ml, se convirtió su precio por 750ml. El tipo de cambio USDCNYdel día fue 6.57 [Consultado el 2 de abril de 2021].

12. Para más información, revisen: https://fortune.com/ranking/global500/2022.

13 .Precios de productos en la tienda oficial de Great Wall en Tmall, el tipo de cambio USDCNYdel día fue 6.57 [Consultado el 2 de abril de 2021]. Cabe mencionar que Great Wall vente principalmente por los canales On-trade, que los precios suelen ser mucho más elevados que los Off-trade.

14. Precios de productos en la tienda oficial de Dynasty en Tmall, el tipo de cambio USDCNY del día fue 6.57 [Consultado el 2 de abril de 2021].

15. Cálculo propio según (UN Comtrade, 2022) y (Aduana China, 2022).

16. Cálculo propio según (UN Comtrade, 2022) y (Aduana China, 2022).

17. Se descartan el vino a granel, porque esto suele ser utilizado como insumo para mezclar con los vinos locales para mejorar la calidad y el sabor. Además, se calcula el vino tranquilo y el espumoso separadamente, porque estas dos categorías tienden a ser diferentes.

18. Se aplica derechos de importación, impuesto al consumo e IVAa los vinos importados en base del precio CIF, que, en total, son 43.13%. Los países con un tratado de libre comercio con China están exentos de derechos de importación, por eso, los impuestos totales son 25.56%.

19. Según (ICEX, 2015), los márgenes que carga el distribuidor y minorista son 40% y 60%, respectivamente.

20. Cálculo propio según (UN Comtrade, 2022) y (Aduana China, 2022).

21. Cálculo propio según (UN Comtrade, 2022) y (Aduana China, 2022).

22. Cálculo propio según (UN Comtrade, 2022), (Aduana China, 2022) y (ICEX, 2015).

23. Cálculo propio según (UN Comtrade, 2022), (Aduana China, 2022) y (ICEX, 2015).

24. Precios de productos en la tienda oficial de Casillero del Diablo en Tmail, el tipo de cambioUSDCNYdel día fue 6.61 [Consultado el 2 de mayo de 2022].

25. Cálculo propio según (UN Comtrade, 2022) y (Aduana China, 2022).

26. Cálculo propio según (UN Comtrade, 2022), (Aduana China, 2022) y (ICEX, 2015).

27. Cálculo propio según (UN Comtrade, 2022), (Aduana China, 2022) y (ICEX, 2015).

28. Precios de productos en la tienda oficial de Torres en Tmall, el tipo de cambio USDCNY del día fue 6.61 [Consultado el 3 de mayo de 2022]

29. Se cree que los vinos son una buena fuente de antioxidantes que pueden retardar el proceso de envejecimiento.

30. Los canales «On-trade» y «Off-trade» son términos ampliamente utilizados en la industria de bebidas alcohólicas para describir los diferentes canales de distribución y venta. On-trade: se refiere a las ventas de bebidas alcohólicas en establecimientos donde las bebidas se consumen en el mismo lugar de compra, como bares, restaurantes, clubes y hoteles. Off-trade: Se refiere a las ventas de bebidas alcohólicas a través de canales minoristas donde los productos se compran para ser consumidos fuera del lugar de compra. Estos canales incluyen tiendas de comestibles, supermercados, licorerías, tiendas de conveniencia y tiendas en línea, entre otros.